その評価、本当に妥当?相続で非上場株式が過小評価されやすいケースと対処法

相続で非上場株式の株式評価が問題となることがありますが、上場株式と異なり、非上場会社の株式には市場価格が存在しません。

そのため、相続(遺産分割や遺留分侵害額請求)で非上場株式が遺産に含まれる場合には、その株式評価をいくらとするかが大きな争点になります。

この記事では、相続における非上場株式の評価方法や、特に問題となりやすいケース、実務上のポイントを弁護士が分かりやすく解説します。

1 相続で株式評価が問題となる2つの場面

(1)遺産に非上場株式が含まれる場合

遺産に非上場会社株式が含まれる場合、相続財産としていくらで評価するか問題となります。

相続する株式評価額が変われば、遺産や遺留分として取得できる金額に影響します。

(2)被相続人が非上場株式を生前贈与している場合

共同相続人に生前贈与されていた場合、特別受益の計算において重要な意味を持ちます。

他の相続人の特別受益に当たれば、遺産の取得額や遺留分として請求できる金額が増加します。

2 非上場株式の主な評価法

非上場株式の評価は、一般に以下の3つのアプローチに分類されます。

ただし、どの方法が絶対的に正しいというわけではありません。

実務上は、複数の手法の併用や加重平均をした上で評価されることも少なくありません。

(1)原価方式(ネットアセットアプローチ、コストアプローチ)

貸借対照表の純資産に着目して価値を評価する方法です。

時価純資産法(貸借対照表の資産負債を時価評価して株式価値を算定する方法)と簿価純資産法(貸借対照表の簿価純資産額をもって株式価値とする方法)が挙げられます。

(2)市場方式(マーケット・アプローチ)

上場している同業他社の株価などを基に、相対的に評価する方法です。

市場株価法(上場会社の株価を基に株式価値を算定する方法)、類似上場会社法(類似上場会社の時価総額と財務数値の倍率を基に株式価値を算定する方法)、類似業種比準法(類似業種の配当金額、利益金額、純資産価額を基に算定する方法)が挙げられます。

(3)収入方式(インカム・アプローチ)

将来利益やキャッシュフローから、会社の収益性を基に評価する方法です。

DCF法(将来獲得するキャッシュフローを現在価値に割引して株式価値を算定する方法)、収益還元法(適正利益を資本還元して株式価値を算定する方法)、配当還元方法(配当額を資本還元して株式価値を算定する方法)が挙げられます。

【3つの評価の比較(一覧表)】

| 評価アプローチ | 基本的な考え方 | デメリット/注意点 |

| 原価方式 (コストアプローチ) | 純資産に着目 | 将来の収益性が反映されない |

| 市場方式 (マーケット・アプローチ) | 他社との比較 | 厳密な類似会社や適切な比較対象を見つけにくい |

| 収入方式 (インカム・アプローチ) | 利益・CFに着目 | 計算の際の数値の設定次第で評価額が大きく変動する |

3 株式が過小評価されやすい典型的ケース

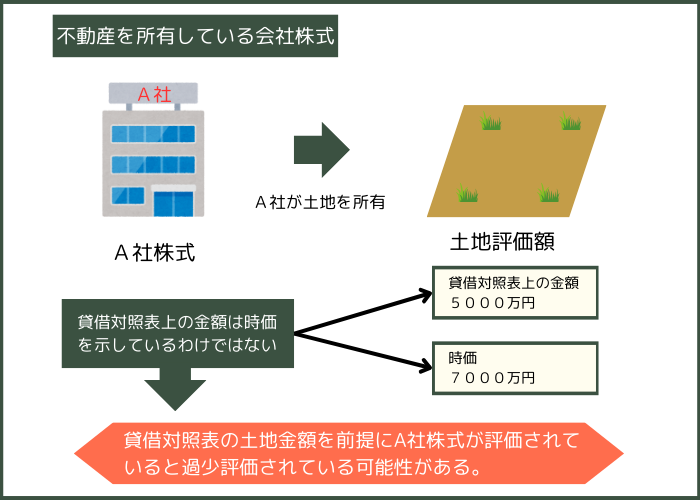

(1)不動産を所有している会社の場合

まず、不動産を持っている場合は過小評価されやすい典型的なケースです。

資産の内容によっては、貸借対照表では取得価額で評価されている結果、実際の時価よりも低く表示されていることがあります。

特に土地については、貸借対照表上の金額を時価評価して計算し直すと、評価額が大きく変わることが少なくありません。

利用権が設定されている土地について

利用権が設定されている土地については、当該土地をいくらで評価するかという問題とは別に、当該利用権による減額割合を何割とするかでも金額が大きく変わります。

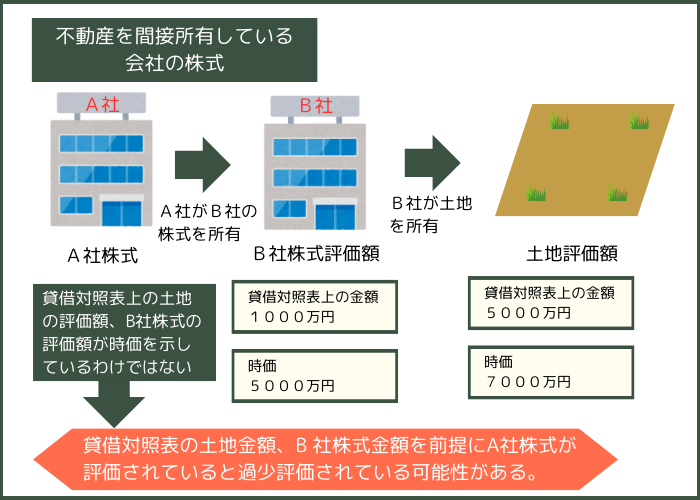

(2)子会社が不動産を保有している場合

被相続人がA社株式を保有、A社はB社株式を保有、B社が不動産を保有しているケースを考えます。

A社はB社の株式しか保有していないため、一見するとA社は資産価値が低いように見えます。

しかし、B社が不動産を保有している場合、A社はB社を通じて不動産を間接保有しています。

そして、この間接保有分を評価に反映しなければ、本来よりも大幅に低い株価となります。

子会社株式などは、時価評価で計算し直すと、評価額が大きく変わることが少なくありません。

(3)税法上の評価額で算出されている場合

税法の分野では、国税庁が制定した財産評価基本通達に沿って評価されることになります。

同通達では、純資産方式、類似業種比準方式、純資産方式と類似業種比準方式の併用方式、配当還元方式が、会社の規模等を踏まえて適宜選択されています。

当該評価による金額は、あくまで税務面での計算結果に過ぎず、会社の実態を反映したものではなく、株式の客観的価値を示すものではありません。

そのため、税法上の評価額は過小評価となっている可能性があります。

(4)配当還元方式など低く算出される方法が採用されている場合

実際の配当額を基準とした配当還元方式が採用され評価される場合があります。

ただし、実際の配当額は、経営者の配当政策の影響を受け、利益があるにも関わらず配当額が0という場合も起こりえます。

そのため、配当額のみを参照して評価すると不当に低く評価される可能性があります。

したがって、この方式が採用されている場合には妥当な金額なのかを検証する必要があります。

4 非上場株式が過小評価されていると感じた場合の対処法と注意点

(1)非上場株式の評価方法は法定されていない

まず前提として、相続(遺産分割や遺留分侵害額請求)の場面で非上場会社の株式評価をどのように行うかについては法定されていません。

この点は、相続税の計算をする場面とは異なります。

したがって、遺産分割や遺留分侵害額請求の際に、どの評価方法が正しいかは具体的事案に応じて判断される必要があります。

(2)相続税評価額(相続税申告書の金額)をそのまま受け入れない

相続税評価額は、税務上の便宜的評価であり、適正な市場価値を示すものではありません。

そのため、実務上は、簡易的に参照することはありますが、金額に納得できない場合には、安易に相続税評価額を前提に合意することは避けるべきです。

(3)帳簿上の評価額(不動産、子会社株式など)の妥当性の検討・査定

貸借対照表上の土地の金額(簿価)は時価よりも低くなっていることがあります。

その理由としては、土地については貸借対照表上は取得価額として評価されているからです。

特に、親族から会社が買い取った場合などは、時価より低くなっている可能性が高いです。

また、同様に、子会社株式についても時価評価はされず取得価額で計上されています。

そのため、これらの資産を保有している会社の株式を評価する際は時価評価に評価替えをする必要があります。

(4)税理士や公認会計士の私的査定の取得

また、話し合いでまとまらない場合は、税理士や公認会計士に依頼して、非上場株式の査定を取得するのがおすすめです。

裁判になった場合にも、当事者が作成した私的査定書は参照されることがあります。

金額について相続人間で争いがある場合、査定書は早めに作成しておくべきでしょう。

(5)合意できなければ裁判所に鑑定を申し立てることを検討する

話し合いで合意ができない場合には、裁判所で評価額を決定する必要があります。

通常は、裁判所が選んだ鑑定人が、中立的な立場から、株式の鑑定を行うことになります。

なお、場合によっては、鑑定費用を抑えるために、専門委員の選任を求めることもあります。

裁判所での鑑定費用の目安

裁判所の鑑定は100万円~200万円程度かかります。

高額ですが、不動産や子会社株式を保有する会社の場合は、鑑定する価値は十分にあります。

5 まとめ

非上場株式は、評価方法によって金額が大きく変わるため、相続税評価額や帳簿上の価額だけで判断するのは危険です。

不動産や子会社株式の存在などにより、実際には高い価値があるにもかかわらず、過小評価されており、それに気づけないケースも少なくありません。

遺産に非上場会社の株式が含まれ、「この評価額で本当に妥当なのか?」とお悩みの場合、まずは決算書や税務評価額を弁護士が精査し、適正な価値を算定することが第一歩です。

非上場株式の相続・遺産分割でお困りの方は、 お気軽にご相談ください。

24時間予約受付

電話相談無料